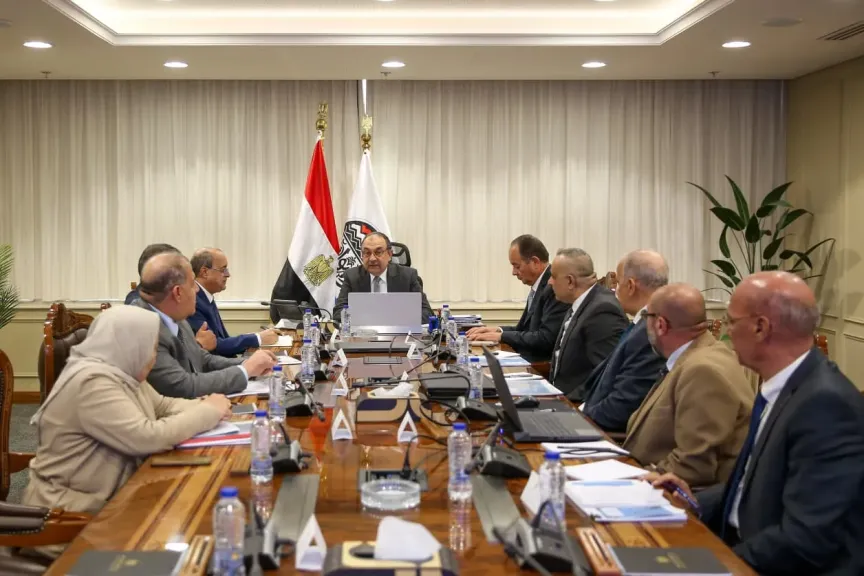

”المصرف المتحد” يبدأ إجراءات طرح 30% من أسهمه في البورصة المصرية

كشف المصرف المتحد- المملوك للبنك المركزي المصري- أنه يخطط لطرح نسبة 30% من إجمالي رأس المال في البورصة المصرية بواقع 330 مليون سهم عاديا، وفق بيان منشور له على موقعه الإلكتروني.

وأوضح المصرف المدرج في برنامج الطروحات بالقائمة الأولى الصادرة في فبراير 2023، أن الطرح يتضمن طرحا خاصا لبعض المستثمرين من المؤسسات في مصر وغيرها "الطرح الخاص".

كان قطاع القيد بالبورصة المصرية أعلن في وقت سابق تقيد أسهم المصرف المتحد، بشكل مؤقت برأسمال مصدر ومدفوع بقيمة 5.5 مليار جنيه لعدد 1.1 مليار سهم، بقيمة 5 جنيهات للقيمة الإسمية للسهم الواحد.

كما يتضمن طرحا للمستثمرين للأفراد في مصر "طرح عام" حيث سيتم الطرح الخاص والخاص بنفس سعر السهم "سعر السهم"، وفق بيان المصرف المتحد.

وتوقع المصرف المتحد- الذي يقدم خدمات مصرفية تقليدية وإسلامية- إتمام الطرح في الربع الأخير من العام الجاري وفقا لأحوال السوق والانتهاء من الحصول على الموافقات النظامية اللازمة وهو ما يعني تبكير موعد الطرح الذي كان من المقرر في الربع الأول من العام المقبل وفق بيان سابق للمركزي.

وتتولى شركة سي آي كابيتال لترويج وتغطية الاكتتابات في الأوراق المالية " بدور مدير الطرح، وتقوم شركة حلمي وحمزة وشركاه مكتب بيكر آند ماكنزي بالقاهرة بدور المستشار القانوني للطرح.

.jpeg)